Ответ:

Порядок расчета НДФЛ с дивидендов зависит прежде всего от статуса физического лица, получающего доход: резидент или нерезидент. В части, превышающей 5 млн руб., сумма дивидендов, выплачиваемых физлицу – резиденту РФ, облагается по ставке 15%. Когда дивиденды выплачиваются физлицу – нерезиденту РФ, прогрессивная шкала ставок НДФЛ не применяется. Они облагаются по ставке 15% независимо от величины дивидендов (п. 3 ст. 224 НК РФ).Правовое обоснование:

Дивиденды, выплачиваемые физлицу - резиденту РФ, включаются в налоговую базу по доходам от долевого участия. В части, превышающей 5 млн руб., она облагается по ставке 15%, а в части, не превышающей 5 млн руб., - по ставке 13% (пп. 1 п. 2.1 ст. 210, п. 3 ст. 214, п. 1 ст. 224 НК РФ).

Когда дивиденды выплачиваются физлицу - нерезиденту РФ, прогрессивная шкала ставок НДФЛ не применяется. Они облагаются по ставке 15% независимо от величины дивидендов (п. 3 ст. 224 НК РФ).

Такой порядок определения ставки НДФЛ действует, если международным соглашением не предусмотрен иной размер ставки.

Готовое решение: Как налоговый агент исчисляет НДФЛ (Консультант Плюс, 2021) {Консультант Плюс}

Порядок расчета НДФЛ с дивидендов зависит прежде всего от статуса физического лица, получающего доход: резидент или нерезидент.

Если дивиденды выплачиваются налогоплательщику несколько раз в течение года, налог нужно рассчитывать по каждой выплате (п. 3 ст. 214 НК РФ). Налоговая база определяется отдельно от налоговых баз по другим видам доходов нарастающим итогом с зачетом сумм налога, уплаченных с предыдущих выплат дивидендов этого года (п. 3 ст. 214, п. 3 ст. 226 НК РФ, Письмо ФНС России от 22.06.2021 N БС-4-11/8724@). Это означает, что при выплате дивидендов в размере 5 млн руб. к доходам каждой следующей выплаты дивидендов в течение того же календарного года тому же налоговому резиденту РФ нужно применять ставку 15%.

Если российская организация, которая распределяет дивиденды, не получает дивиденды от других компаний и выплачивает доход физлицу - налоговому резиденту РФ, то налог рассчитывается по формуле (п. 2.3 ст. 210, п. п. 3, 4 ст. 214, п. 1 ст. 224 НК РФ):

1 Если налоговая база физлица по доходам от долевого участия в данной организации за налоговый период превысила 5 млн руб., с суммы превышения налог рассчитывается по ставке 15% (п. 1 ст. 224 НК РФ).

Если российская организация, которая распределяет дивиденды, получает дивиденды от других компаний и выплачивает доход физлицу - налоговому резиденту РФ, то налог рассчитывается по формуле (пп. 1 п. 2.1, п. 2.3 ст. 210, п. 3.1 ст. 214, п. 1 ст. 224 НК РФ):

ЗНП - это сумма налога на прибыль, удержанного с дивидендов, полученных российской организацией, рассчитанная пропорционально доле участия физлица в этой организации. Чтобы определить показатель ЗНП, нужно сделать следующее:

1) рассчитать произведение показателей К и Д2,

где показатель К рассчитывается по формуле:

А показатель Д2 равен общей сумме дивидендов, полученных российской организацией в текущем и предшествующих отчетных (налоговых) периодах. Эта сумма определяется в порядке, установленном п. 5 ст. 275 НК РФ.

При определении показателя Д2 действуют следующие правила (п. 5 ст. 275 НК РФ):

- в расчет принимаются только дивиденды, которые вы ранее не учитывали при расчете налога с выплаченных дивидендов, то есть те, которые еще не включали в показатель Д2 в прошлых периодах;

- в расчет принимаются "чистые" дивиденды, то есть за минусом удержанного с них налога, которые получены от российских или иностранных организаций (Письмо Минфина России от 08.02.2019 N 03-03-06/1/7581, которое, как мы полагаем, сохраняет актуальность, несмотря на изменения, внесенные в Налоговый кодекс РФ).

Если организация получила дивиденды, из которых налоговый агент ошибочно не удержал налог на прибыль, и уплатила этот налог самостоятельно, то в показатель Д2 включается сумма дивидендов за минусом налога на прибыль (Письмо Минфина России от 02.09.2021 N 03-03-06/1/71095);

- в показатель не включаются дивиденды, облагаемые по ставке 0%, а также дивиденды, полученные от иностранной организации, на которые налогоплательщик имеет фактическое право в соответствии с п. 1.6 ст. 312 НК РФ;

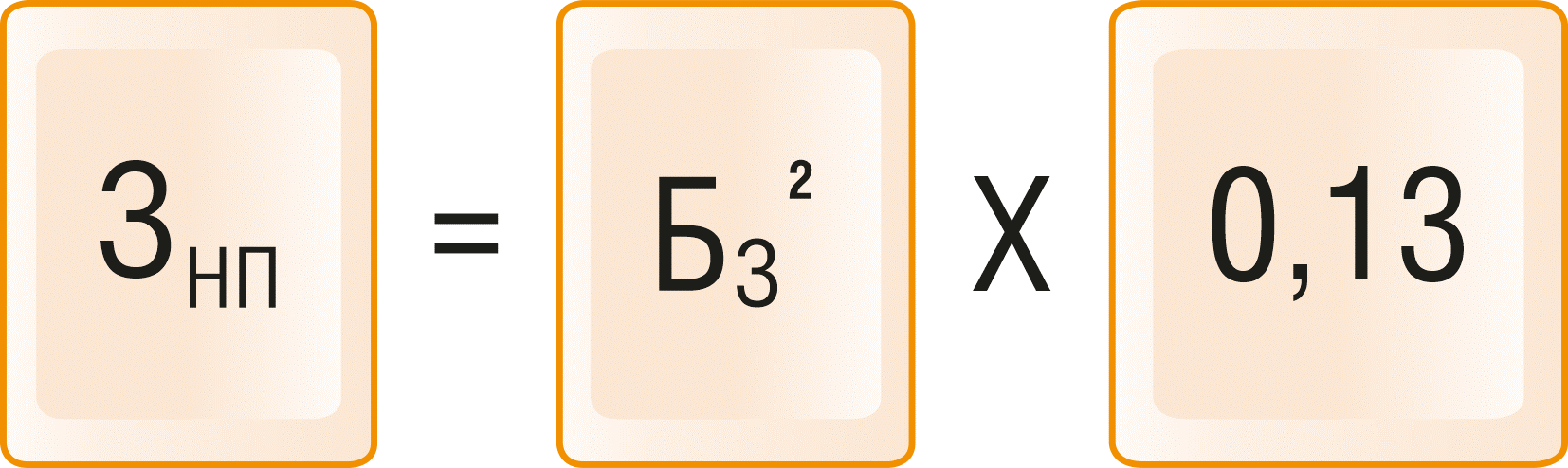

2) рассчитать показатель ЗНП по формуле:

Расчет НДФЛ с дивидендов нерезиденту

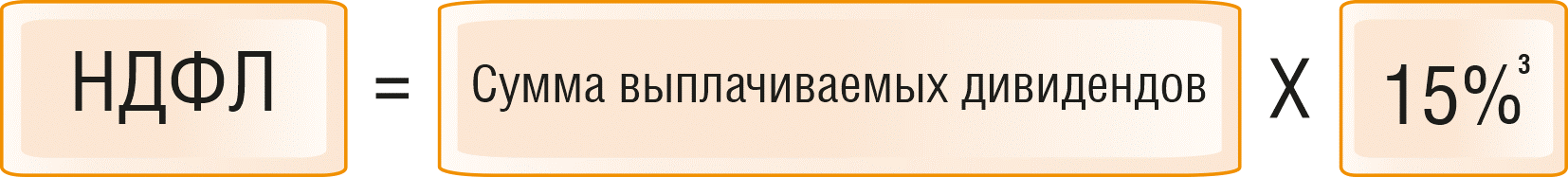

Российская организация, которая распределяет дивиденды и выплачивает доход физическому лицу - не налоговому резиденту РФ, рассчитывает налог по формуле (п. 2.3 ст. 210, п. п. 3, 4 ст. 214, п. 3 ст. 224 НК РФ):

3 Ставка 15% применяется, если иные ставки не установлены в соглашениях об избежании двойного налогообложения с иностранными государствами (ст. 7, п. 3 ст. 224 НК РФ). С 1 января 2021 г. отдельные международные соглашения применяются с учетом Многосторонней конвенции, ратифицированной Федеральным законом от 01.05.2019 N 79-ФЗ (Информационное сообщение Минфина России).

При этом не важно, получает ли организация, которая распределяет дивиденды, дивиденды от других компаний или нет (в отношении резидентов действует иное правило).