Переходящие договоры

Общее правило

С предоплаты, полученной в 2018 году, продавец должен исчислить НДС по ставке 18/118. При отгрузке в новом году нужно будет применить ставку 20%, а к вычету можно принять налог по ставке 18/118.

Доплата налоговой разницы в 2% после аванса

Покупатель внес аванс, а потом решил до отгрузки доплатить разницу в 2%.

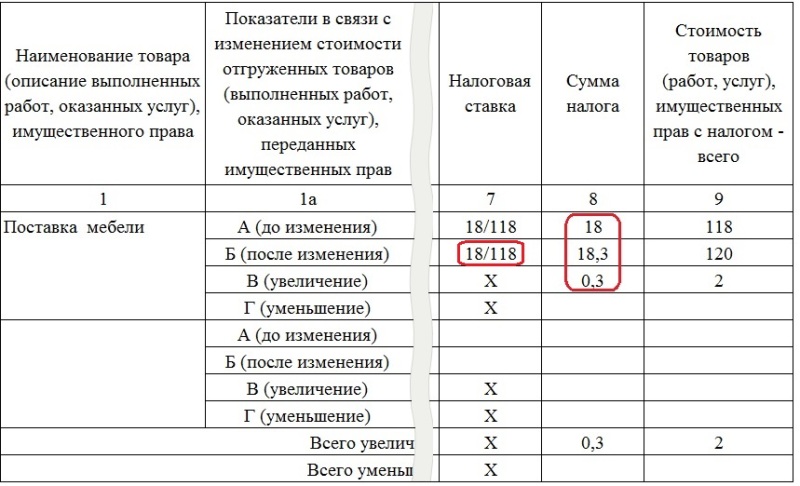

- Если разница перечислена в 2018 году — это доплата стоимости. С нее нужно перечислить НДС по ставке 18/118. Выставьте корректировочный счет-фактуру на разницу стоимости.

Возможен другой вариант, о котором ФНС не говорит: составить еще один авансовый счет-фактуру со ставкой 18/118.

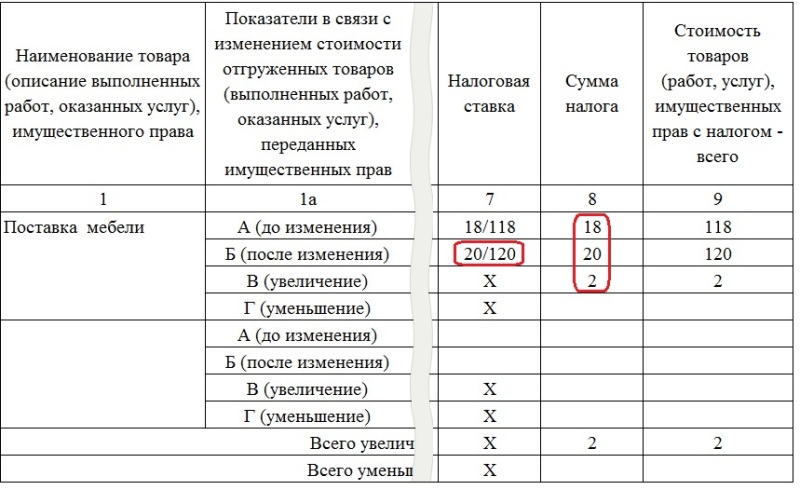

- Если разница перечислена в 2019 году — это доплата налога. Выставьте корректировочный счет-фактуру на разницу суммы налога.

На момент отгрузки продавец исчисляет НДС по ставке 20%, а налог, исчисленный на основе корректировочных счетов-фактур, принимает к вычету.

Можно составить корректировочный счет-фактуру к нескольким счетам-фактурам, составленным ранее. ФНС разрешила так делать.

Обратите внимание: если покупатель — неплательщик НДС, то вместо корректировочного счета-фактуры можно составить другой документ, например бухсправку.

Доплата налоговой разницы в 2% включена в аванс

Если стороны договорились внести предоплату, рассчитанную с учетом ставки НДС 20%, до нового года, корректировочные счета-фактуры составлять не нужно. При получении предоплаты нужно исчислить НДС по ставке 18/118, а при отгрузке по ставке 20%. НДС со всей суммы предоплаты можно принять к вычету.

Особенности для налоговых агентов

При покупке товаров у иностранцев, не состоящих на учете в России, и аренде государственного и муниципального имущества есть нюансы.

Если предоплата поступила в 2018 году, то налоговый агент должен перечислить НДС по ставке 18/118. При последующей отгрузке в 2019 году исчислять налог не нужно.

Если отгрузка была в 2018 году, а оплату организация перечисляет в 2019 году, то НДС нужно заплатить все равно по ставке 18/118. Ведь ставка 20% применяется к отгрузкам в новом году.

ФНС обращает внимание, что эти особенности нельзя применять другим налоговым агентам, например покупателям сырых шкур животных, металлолома, вторичного алюминия. Им нужно руководствоваться общими правилами и определять налоговую базу дважды: по авансу и по отгрузке.

Исправление ошибок, изменение цены или количества товаров

Если в новом году потребуется уточнить количество или цену товаров, отгруженных в 2018 году, то в корректировочном счете-фактуре укажите ту же ставку, что и в первоначальном. Ведь отгрузка была до нового года.

То же самое касается и исправления счетов-фактур.

Возврат товаров

Налоговики рекомендуют продавцам всегда оформлять возврат товаров корректировочными счетами-фактурами. При этом не важно:

- принял ли покупатель товары на учет;

- когда была отгрузка — до нового года или после;

- возвращается вся партия товара или ее часть.

Ведомство обращает внимание, что в корректировочный счет-фактуру нужно внести ту же ставку, что была в первоначальном документе.

Один экземпляр корректировочного счета-фактуры передайте покупателю, если он плательщик НДС. Покупатель должен будет восстановить принятый к вычету налог.

Документ: Письмо ФНС России от 23.10.2018 N СД-4-3/20667@

Обзор подготовлен специалистами компании «Консультант Плюс»